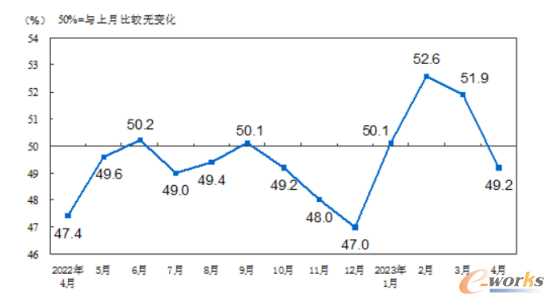

4月PMI低于临界点,景气水平环比回落

2023年4月份,制造业PMI为49.2%,受市场需求不足和第一季度制造业快速恢复形成高基数等因素影响,制造业PMI降至临界点以下,景气水平环比回落。从分项指数看,生产指数和新订单指数分别为50.2%和48.8%,低于上月4.4和4.8个百分点,其中生产指数仍位于临界点以上;主要原材料购进价格指数和出厂价格指数分别为46.4%和44.9%,比上月下降4.5和3.7个百分点,由于价格水平波动大,采购意愿减弱,企业采购量指数降至49.1%;生产经营活动预期指数为54.7%,继续处于较高水平。此外,各规模企业的PMI均低于临界点,大、中、小型企业PMI分别为49.3%、49.2%、49.0%,低于上月4.3、1.1和1.4个百分点。处于第二季度的开端,工业经济仍需稳固,目前来看,工业需求和恢复都不及市场预期。

图1 制造业PMI指数(数据来源:国家统计局)

从行业来看,4月份制造业的几大重点行业呈现如下特点:

●

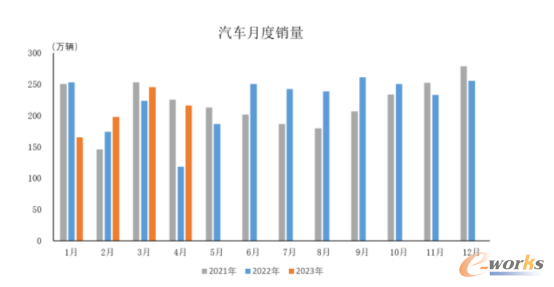

出口良好,汽车内销复苏不及预期

当前我国经济下行压力持续加大,经济运行虽然呈现恢复性好转,但需求仍然不足,企业经营压力普遍偏大,加之国际局势复杂多变,汽车工业稳健增长任务仍然较重。

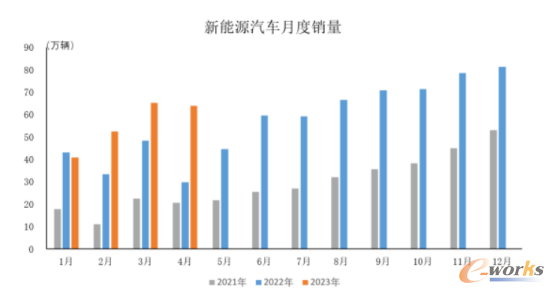

4月,因去年同期低基数效应影响,汽车市场产销实现同比较大增长,但环比下降。 根据中汽协会的统计,2023年4月,我国汽车产销分别达到213.3万辆和215.9万辆,环比分别下降17.5%和11.9%,同比分别增长7.6%和82.7%。乘用车产销分别完成177.8万辆和181.1万辆,环比分别下降17.3%和1.02%,同比分别增长78.5%和87.7%。商用车产销分别完成35.5万辆和34.8万辆,环比分别下降18.4%和19.9%,同比均增长8.8%。新能源汽车产销分别完成64万辆和63.6万辆,环比分别下降5%和25%,同比均增长1.1倍,市场占有率达到29.5%。

图2 汽车月度销量(数据来源:中国汽车工业协会)

汽车出口仍保持较高水平。2023年4月,汽车企业出口37.6万辆,环比增长3.3%,同比增长1.7倍。新能源汽车出口10万辆,环比增长28.6%,同比增长8.4倍。今年第一季度,我国汽车出口量为107万辆,同比增长58.1%,超越日本的95.4万辆,成为世界第一大汽车出口国。

图3 新能源汽车月度销量(数据来源:中国汽车工业协会)

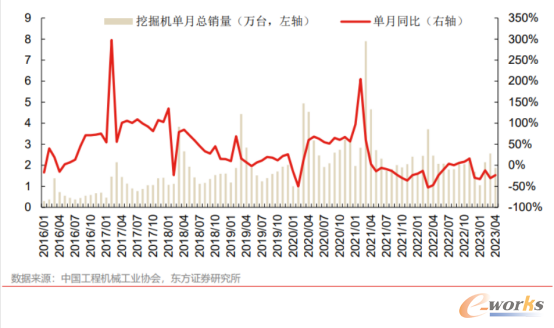

●信心不足,工程机械恢复尚需时间

从挖掘机销量连续性数据来看,4月国内销量同比降幅有所收窄,出口销量同比增幅也有收窄,行业整体销量继续承压。4月,根据中国工程机械工业协会发布的数据,各类挖掘机销量18772台,同比下降23.5%。其中国内9513台,同比下降40.7%;出口9259台,同比增长8.9%。

图4 挖掘机单月销量及增速(数据来源:中国工程机械工业协会、东方证券研究所)

装载机方面,4月销售量9693台,同比下降11.7%,其中国内市场销量5216台,同比下降34.6%,出口销量4432台,同比增长51.5%;汽车起重机方面,4月销售共2716台,同比增长14.9%;叉车方面,4月销售共99950台,同比增长10.5%。在各项因素影响下,各大工程机械产品的销量在4月增减不一,不过受到基建投资长效提振,加上出口的强势拉动,工程机械行业有望缓慢回升。

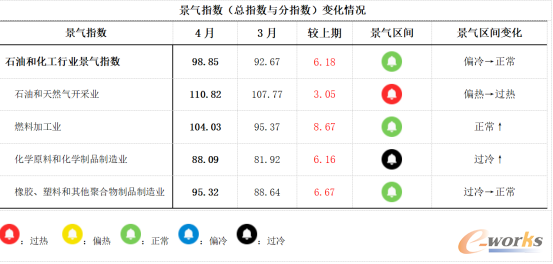

●利润修复,石油化工景气指数重回正常

根据中国石油、化学工业联合会与山东卓创资讯股份有限公司联合编制的石油和化工行业景气指数来看,2023年4月石油和化工景气指数反弹,升至98.85,进入正常区间,环比上涨6.18个百分点;但较2022年4月下降4.89个百分点,同比降幅有所扩大。

4月随着需求端复苏的预期升温,全行业阶段性去库存压力缓解,4月初,国际油价反弹带动石化产品价格回升,石油和化工行业利润反弹明显,景气指数环比涨幅明显。分行业来看,在旺季需求回升预期下,随着气温回升,出行和货运需求增加,燃料加工业景气指数环比上涨8.67个百分点,在分行业中涨幅最大;石油和天然气开采业景气指数环比上涨3.05个百分点,在分行业中涨幅最小,景气指数重回过热区间;化学原料和化学制品制造业与橡胶、塑料和其他聚合物制品制造业景气指数环比反弹均超过6个百分点,符合季节性特征。

图5 景气指数(总指数与分指数)变化情况(数据来源:中化新网)

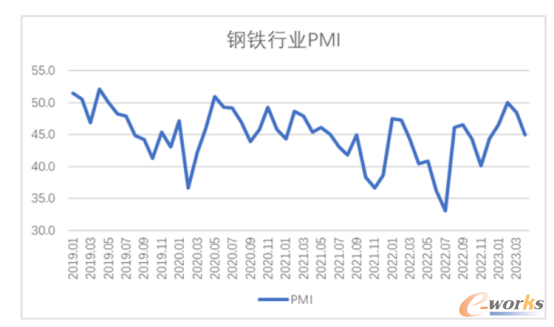

●旺季不旺,钢铁行业供需两端有所收紧

从中物联钢铁物流专业委员会发布的数据看,4月份钢铁PMI为45%,环比下降3.4个百分点,连续2个月环比下降,显示钢铁行业运行有所放缓。据分项指数变化显示:钢材市场需求有所收紧,钢厂生产有所回落,原材料价格下降明显,钢材价格震荡下行,传统的钢材旺季4月整体显示行情不旺。其中,4月份新订单指数为39.9%,较上月下降10.3个百分点,结束了连续4个月的环比上升势头;生产指数为47.2%,环比下降4.6个百分点,结束连续5个月环比上升趋势,但仍明显高于新订单指数;原材料购进价格指数为43.6%,环比下降1.6个百分点。究其原因:一方面,月初宏观经济数据不及预期,引发市场对后市需求持续性担忧,导致市场成交放缓,加重市场观望氛围;另一方面,由于房地产行业继续调整,地方债发行量环比下降导致基建项目推进有所放缓,乘用车销量环比下降等原因,钢铁行业国内需求有所收紧。

图6 2019年以来钢铁行业PMI变化情况(数据来源:中物联钢铁物流专业委员会)

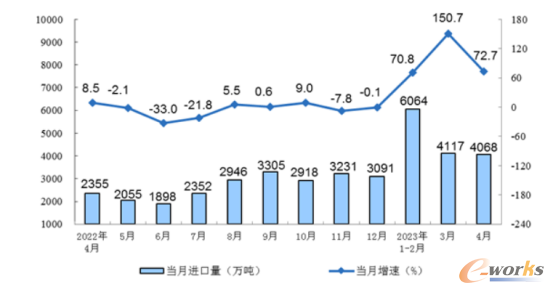

●价格走弱,煤炭行业原煤产量环比下降

根据国家统计局数据显示,2023年4月,原煤产量同比增长,环比下降,内产增幅继续回落,进口持续大幅增加,但增速也相对回落。4月份,生产原煤 3.8亿吨,同比增长4.5%,增速相对3月份加快0.2个百分点,日均产量1272万吨,但受到淡季部分煤矿检修、下游需求低迷导致部分煤矿减产等影响,4月份产量环比下降8.6%。进口煤炭4068万吨,同比增长72.7%,增速比3月份回落78.0个百分点。

图7 煤炭进口月度走势(数据来源:国家统计局)

4月,国内焦炭产量4129万吨 ,同比增长2.3%,较3月收窄0.8个百分点,4月份日均产量137.63万吨,较3月份134.77万吨增加2.86万吨,增长2.12%。动力煤进入季节性需求淡季,叠加进口煤炭的冲击,市场供应趋于宽松,港口及用户均保持高库存的背景下,电厂对市场煤采购积极性不足,市场总体呈现波动下行态势,煤炭价格走弱,特别是炼焦煤价格大幅下跌。

小结

据国家统计局发布的工业生产数据来看,4月工业受到内需和出口的影响,无论生产端还是需求端,整体数据均相对放缓。但由于去年4月基数较低,很多行业同比都有增加,但环比有所下降。整体上,仍面临市场需求不足、行业下行压力较大的困难,后续发展仍需相关政策的完善,以巩固工业经济恢复。